1つも保険に入っていないなら何から入れば良い?

医療保険と死亡保険ならどちらが良い?

社会人になってから今まで特に生命保険のことを考えずにいました。

でも、さすがに何かしら保険に入っておかないといけないかなと思ってはいるのですが、何に入れば良いんでしょうか?

医療保険とか死亡保険とかがありますが、どれから入れば良いのかわかりません。

こんにちは!

生命保険にホの字のファイナンシャルプランナー吉田です。

生命保険のことってなかなかじっくり考える機会は少ないですよね。

特に、就職して間もない20代前半のころはお給料もそこまで余裕はありませんし、身体も健康ですから保険のことなんて頭に浮かびません。

実際に私も若いころはそうでした。

会社に営業に来ていた生保レディのお姉さんに「就職したら1つくらい保険に入っておかないと」と言われてはいたものの、その必要性を全く感じていませんでした。

若いころはそれでも大きな問題が起きることはほぼありません。

でも、20代中盤以降になってきたり、結婚の文字が見えてくるようになったりするとそのままではいけません。

責任が増すにつれ、どうしても生命保険は必要になってきます。

結論を先にご紹介

では、いざ保険が必要になったときにどんな保険に入っておきたいかですが、それは子供の有無で変わってきます。

結論を先にお示しすると、次のようになります。

- 子供がいないまたは独身なら医療保険から

- 子供がいるなら死亡保険から

このようになるのには、医療保険と死亡保険が必要になる場合の違いが大きく関係しています。

それを知らずに適当に入ってしまうと、本来必要のない保険に無駄な保険料を支払い続けるという恐ろしい事態になってしまう可能性があります…。

以下では、医療保険と死亡保険の必要性の考え方を説明していきます。

医療保険と死亡保険はそれぞれ誰のための保険?

医療保険と死亡保険は目的とする対象が違う

医療保険と死亡保険で最も違うのは、保障する内容ではありません。

誰のための保険であるのかという点です。

この点を理解すると、それぞれの保険の役割がよくわかります。

それぞれの保険が誰のためのものであるかは次のようになっています。

- 医療保険:自分の病気治療ための保険

- 死亡保険:家族(遺族)の生活のための保険

医療保険は自分のための保険

医療保険は、病気やケガで入院や通院をした際に給付金を受け取ることができるものです。

そして、それらは自分の入院時の入院費用として用います。

そのため、医療保険は自分のための保険です。

死亡保険は家族のための保険

死亡保険は、被保険者(加入者)が死亡した場合に、保険金受取人に数百~数千万円といったまとまった保険金が支払われるものです。

(一部、特定の病気(がん等)になった際に保険金が支払われるものもあります。)

このような仕組みのため、被保険者自身が保険金を受け取ることはできません。

では、その死亡保険金を誰が何のために使うのかというと、遺族が当面の生活費として使います。

そのため、死亡保険は家族のための保険なのです。

なぜ「子供がいないまたは独身なら医療保険から」なのか

自分が亡くなって困る遺族がいないなら死亡保険は不要

先ほど、子供がいないまたは独身なら医療保険からとご説明しました。

これには2つの理由があります。

- 遺族がいないなら死亡保険は必要ない

- 医療保険は老後に必ず必要になる保険

まず、消極的な理由としては、遺族がいないなら死亡保険は必要ないという理由があります。

死亡保険は遺族のための保障です。

そのため、自分が亡くなって困る遺族がいない場合にはあえて死亡保険に加入する必要はありません。

(この点については、次の死亡保険の項目でさらに詳しく説明します。)

医療保険は老後に必要になる

子供がいないまたは独身の場合に医療保険に加入したい積極的な理由としては、老後に医療保険がほぼ確実に必要になるという点があります。

若いうちはケガでの入院はあっても、病気で入院する機会というのはかなり少ないです。

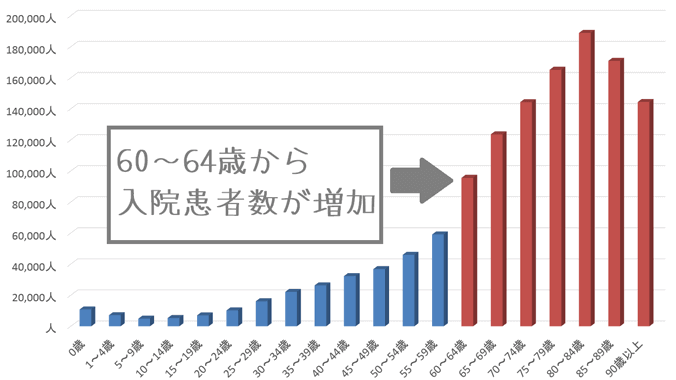

そのため、若い間は入院についての危機感を覚えることは少ないのですが、60歳ころから入院患者数が一気に増加します。

このことは、厚生労働省の統計調査をグラフにしてみると一目瞭然です。

【出典】厚生労働省『平成26年患者調査の概況』

入院患者数が60歳から増え始め、85歳ころをピークにどんどん増加します。

この際、入院費用に備えるために医療保険が必要になるのです。

もちろん、国民健康保険(または後期高齢者医療保険)で医療費の大部分が補てんされます。

しかし、入院時に必要となる費用はそれ以外にもいろいろとあります。

- 食事代

- 差額ベッド代

- 病院生活での雑費

これらは健康保険の補てん対象とはなりません。

そのため、それらに備えるために医療保険が必要となるのです。

必要になってから入ると保険料がとても高額になる

「老後に医療保険が必要になるなら必要になってから入れば良い」と考える方もいるかもしれません。

もちろん、その考えも間違ってはいません。

実際に、年を重ねてからでも医療保険に入ることはできます。

ただ、それでは毎月の保険料がとても高額になってしまいます。

20代や30代のうちに加入しておけば毎月2,000~3,000円で済んだ保険料が、50代で加入すると10,000円以上してしまうことがほとんどです。

果たして、老後に10,000円以上の保険料を毎月余裕をもって支払い続けることができるでしょうか。

また、若いうちに加入しておけば、保険料の支払いを65歳までに終えて、医療保障だけをずっと持ち続けるということができます。

しかし、60代等で加入してしまうと、保険料を一生が支払い続ける必要があります。

そもそも保険に入れない場合も…

そもそも論として、老後になると過去の病歴が原因で医療保険に入れない場合もあります。

というか、そうなってしまう場合がとても多いです。

そうならないためにも、医療保険は独身や子供がいない若いうちに加入しておきたいです。

なぜ「子供がいるなら死亡保険から」なのか

死亡保険は子供のための最優先の保障

子供がいる場合には、何より死亡保険に最優先で加入する必要があります。

その理由は、子供が成人して自立するまでの生活を保障するためです。

万一、子供が小さいうちに、家計を支えている親が亡くなって収入が途絶えてしまうと、子供の生活は立ち行かなくなります。

子供がある程度大きければまだ何とかなるかもしれませんが、小さい場合には自分で働いて稼ぐこともできません。

その際に、子供が成長するまでの生活費の保障として死亡保険が最優先となるのです。

しかし、ここで次のように疑問に思う方もいらっしゃるかと思います。

子供の保障が最優先であるのは分かりました。

でも、奥さんがいる場合も奥さんのための遺族保障が最優先になるんじゃないの?

そう思われるのも当然です。

でも、奥さんがいる場合の遺族保障は必ずしも最優先にはならないんです。

(なお、「奥さん」と記載していますが、男女が逆の場合でも理由は同じです。)

奥さんのための遺族保障が最優先にならない理由

奥さんのための遺族保障が最優先とならないのは、次の2つの理由からです。

- 奥さんは自分で働いてお金を稼ぐことができる

- 遺族年金制度で最低限の遺族年金を受け取ることができる

奥さんは自分で働いてお金を稼ぐことができる

奥さんのための遺族保障が最優先とならない大きなポイントは、自分で働いてお金を稼ぐことができるという点です。

奥さんは大人です。

小さな子供とは違い、自分で仕事をしてお金を稼いで生活することができます。

そのため、奥さんのための遺族保障は子供ほど最優先とは言えないのです。

ただ、もちろん一切死亡保障を確保しなくて良いというわけではありません。

家庭状況によって異なりますが、旦那さんのみが働いている家庭であれば、ある程度の死亡保障を確保しておく必要はあります。

反対に、いわゆるDINKS世帯(共働き世帯)の場合には、奥さんに収入があるため、遺族保障の優先度は下がります。

遺族年金制度で最低限の遺族年金を受け取ることができる

もう1つの理由は「遺族年金制度」の存在が関係しています。

旦那さんが加入していた社会保険制度により、遺族は遺族年金を受け取ることができます。

そのため、その遺族年金をある程度生活費に充てることができます。

しかし1つ注意があります。

それは、遺族年金制度はかなり複雑であるという点です。

次のような要因により、受け取ることができる金額や期間、そもそも受け取ることができるのかどうかという点が変わってきます。

- 旦那さんが加入していた社会保険制度

- 旦那さんが亡くなった際の奥さんの年齢

- 子供の有無と子供の年齢

こうした点を踏まえて、死亡保険の必要性や備える金額を判断していきます。

また、遺族年金だけでは奥さんが生活していくことはできません。

そのため、子供のためと比較すると死亡保険加入の優先度は下がりますが、死亡保険が全く必要ないというわけではありません。

その点については注意が必要です。

医療保険は自分のために、死亡保険は家族のために考えていくことが大切

家庭の状況を見ながら適切に保険を選ぶことが大切

ここまでご説明したとおり、医療保険と死亡保険は家庭の状況によって優先度が異なります。

結論としては、次のようになります。

ただ、どちらにしても大切なことは、状況に合わせて適切に保険に加入していくということです。

医療保険に入るにしても、必要のない保障までつけて加入する必要はありません。

また、死亡保険に入るにしても、莫大すぎる死亡保険金を設定する必要はありません。

あくまで、家族の人数や生活コストに合わせて、最適な範囲で保険に入ってくことが大切です。

最適な保険を選ぶために私がおすすめする方法

家族の人数や生活コストに合わせて保険を選ぶ際に1つおすすめなのが、家計や社会保険の状況から保険を提案してくれる専門家への相談です。

そうした専門家に、FP(ファイナンシャル・プランナー)がいます。

私自身、過去に保険選びを行った際、FPに家計の状況等をいろいろと伝えて何度も相談した上で保険に入りました。

それにより、不必要なほどの保険に入ることなく最低限の保障を確保することができました。

一人、自分の保険加入状況や家計状況を把握してくれているFPと知り合っておくと、その後の保険見直しのことも含めて非常に安心感があります。

私自身もその後FPの資格は取りましたが、身近なFPの存在の大切さをより実感しています。

ぜひ、専門家の力を借りたり、自分でも保険を比較したりしながら、家庭の状況にあった保険を見つけてみてくださいね。

医療保険を考える際のお役立ちポイント

妊娠中でも医療保険には入れる?

妊娠を機に保険加入を考える女性の方は多いですが、妊娠中でも医療保険に入ることはできるのでしょうか?妊娠と医療保険の関係と合わせて説明します。

医療保険の相談・加入には何が必要?

医療保険の相談する際に役に立つ持ち物や、その後、加入申し込みをするときに必要になる持ち物があります。何が必要になるのか具体的にご紹介します。